金管會提醒消費者可適時考慮購買定期壽險 2007/01/02

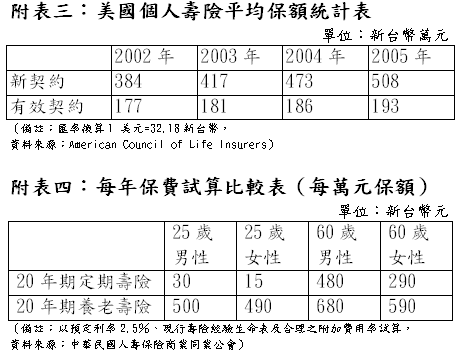

行政院金融監督管理委員會(以下簡稱金管會)表示,國人壽險平均保額仍屬偏低,對於在特定期間需負擔子女教育費用或房屋貸款之個人或家庭,抑或事業尚處於起步階段且所得有限之社會新鮮人,在目前低利率環境下,定期壽險可說是相當適合之選擇。 近年我國個人壽險新契約平均保額於84年達到102萬元以後即每年下降,到92年更降至52萬元,94年為70萬元,95年10月回升至79.78萬元。觀察94年美國個人壽險新契約平均保額為508萬元(我國之7倍),日本為216萬元(我國之3倍),以目前美日平均每人國內生產毛額約分為我國2.6倍及2.2倍而言,我國壽險平均保額仍屬偏低(詳附表一至三),顯示國人對重視保障之投保觀念,尚待加強。 一般而言,定期壽險具有商品結構簡單及保費相對便宜之優點,被保險人若於保單規定期間內發生死亡及完全殘廢,可獲得全額之保險金給付,但每期需支付之保險費卻相對較低,若以預定利率2.5%、現行壽險經驗生命表及合理之附加費用率試算(詳附表四),25歲男性購買20年期定期壽險,每萬元保額之年繳保費約為30餘元,而相同年期養老壽險之年繳保費男性約500餘元(此為說明範例,實際保費仍將依各保險公司保單內容而定),如就提供保戶充分保險保障而言,定期壽險相對較適合作為在特定期間有財務保障需求族群之風險管理工具。另金管會提醒有購買定期壽險需求之民眾,年齡越低的人購買定期壽險越符合經濟效益,若以預定利率2.5%、現行壽險經驗生命表及合理之附加費用率試算,60歲男性購買20年期定期壽險,每萬元保額之年繳保費約為480餘元,其保費約為25歲男性之16倍(此為說明範例,實際保費仍將依各保險公司保單內容而定),故民眾應及早於年輕時購買定期壽險,才能以低保費購得較高程度保險保障。初期購買定期壽險提供適當之保險保障,俟經濟較寬裕時可再適時依個人規劃增購終身保險、年金保險、儲蓄性保險或投資型保險。 2004年國際保險刊物Sigma雜誌針對美國、澳洲、德國、義大利及台灣所作研究報告顯示,家庭所得水準較低或家庭主要收入來源者年齡較低者,較無意願購買死亡保險保障,故相對受保障程度較低,但該等族群相對而言,實屬最迫切需要保險保障者,另據Sigma研究報告指出,在家庭主要收入來源者過世後,其年齡介於22至39歲之配偶,有三分之一生活水準會下降至少40%,故金管會呼籲民眾,應審慎衡量自身需要,考慮購買如定期壽險等保障型商品,一方面可以相對較低之保費換取較充分之保障,另一方面可確保滿足養育子女或其他資金需求,降低未來個人或家庭經濟生活之不確定性。

金管會表示,目前市場上銷售之定期壽險類型,包括保額平準型定期壽險、保額可配合貸款金額遞減之遞減型定期壽險,以及可對抗通貨膨脹壓力之保額遞增型定期壽險等,消費者可檢視自身保障需求,購買適當之定期壽險,另前揭三類商品,在相同保障內容及定價假設下,以保額遞減型定期壽險保費相對較為便宜,其次為保額平準型及保額遞增型定期壽險。目前各壽險公司及壽險公會網頁(http://www.lia-roc.org.tw)均已設置保障型保險商品相關專區,消費者可藉以檢視其保障缺口及瞭解各公司提供保障型保險商品情形、購買通路等資訊,以完整規劃其保險保障。

Financial911評析:

1.定期壽險是最貼近保險轉嫁原理的商品,應為我們風險管理規劃中,優先考慮的商品!

2.定期壽險,對保險公司經營的風險最低,大力鼓勵以定期壽險,來提高您的保障額度的壽險公司,不只值得尊敬,也最有可能穩健經營。(不過台灣只有極少數公司及從業人員有此正確觀念)

3.客戶比較難接受定期險的原因,在於若風險事故未發生,其保費將”拿不回來”。殊不知”拿得回來”的,都是自己之前投入的錢。這部份的給付,並未有風險轉嫁的效果,也就是內涵上,不能當成保險。

0 意見:

張貼留言