過去二年以來,有不少業界的朋友,尋問我是否願意"幫客戶規劃基金配置"(這一句是寫給主管機關看的,大家問的就是有否”代操基金”),而且後面往往故作神秘狀的加一句:可以抽績效費哦。

而最近一年,也陸續有一些客戶問起,讓同事、朋友介紹的”基金高手”代為操作,是不是一個好主意?因為,介紹人很滿意這陣子的報酬率,抱著”呷好道相報”的心情,推薦給他。

代操基金,這四個字,我反覆思量,是很吊詭的。

投資人會買基金,某種程度是承認自己沒有選股能力,因此委託專業投資人,代為選擇標的及進出場時點。而我們付出的手續費、管理費、保管費..等,就是購買專業能力及時間的代價。當然,基金另一個重要的價值,在於小金額投資者,可能容易透過基金投資,有效分散非系統風險。

如果投資顧問,依其對金融環境及基金的了解,按照投資人的生涯階段,幫他釐清可承受的風險,甚至作好其基金組合的核心/策略配置,不正是投資顧問所應彰顯的價值嗎?但如果只是利用多頭時機,找個名目再撈一筆,那就太不應該。遺憾的是,隨著多頭延燒,”代操高手”就如雨後春筍冒出,然後厚顏的跟客戶拿特定百分比(通常是20%)的績效費。

投資人第一個應該拒絕的理由,是這類約定報酬/風險的不對稱。

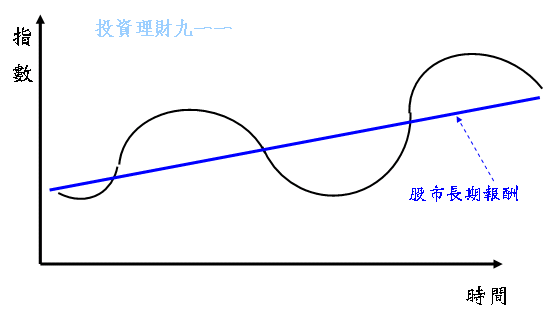

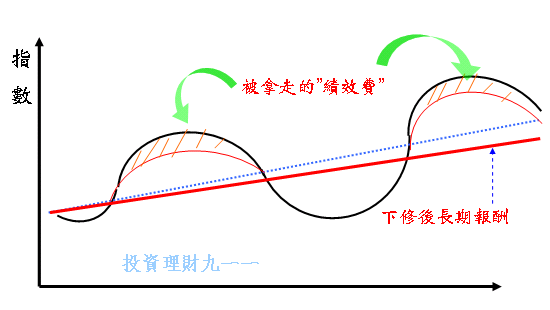

這類型代操基金的約定,若有正報酬,則投資人被拿走20%(或任何特定百分比),但虧損時,則全數自行承擔。在不考慮投資基金的費用及成本,能讓投資人賺取股市長期的報酬(暫設9%),則投資人自行儘可能分散基金的標的,就會接近那個數字。但若在多頭時少賺(被抽走)部份報酬,而在空頭全數吸收虧損,那麼,該數字就會下修若干個百分點(假設變為7%)。

那麼9%至7%的差額,就是投資人無端付出的成本。

為什麼稱之為”無端”付出的成本,因為績效費的計算基礎,並不是指”超越大盤”的績效。假設股市在多頭給了投資人30%的報酬,而合併空頭的平均值,為9%。但如上的約定,會讓投資人在多頭時,只拿到了24%的報酬。合併空頭的平均值,就變成7%。要賺到平均值的30%,投資人自己來就好(充分分散即可),根本不需要什麼”高手”。

也許有投資人認為,我就是不想分散啊,我只要找相對強勢的基金,所以需要專家幫我找到”超越(全球)大盤平均值”的標的。那麼,代操條件應該至少修正為〔超越全球指數平均值的部份,才拿20%績效費〕。延續上面30%的假設,當”高手”為你配置的基金組合,創造超過30%,才有資格拿績效費。

當條件修正成超越平均值,才談績效費時,是否值得一搏呢?投資人不妨換個角度,假設自己是被委任的操作者,如果要打敗平均值才有錢賺,那我何妨全數壓在風險最高的標的。例如過去三年的:中國、拉美等。反正若不幸反轉,虧的也不是自己的錢。這時,那有心思去想那種配置比較符合投資人的生涯階段。若是快退休的,將半生奮鬥都賠在這種不肖的交易中,豈不冤枉?沒有考慮投資人,可(應)承受風險程度,是拒絕的第二個理由。

若將條件再修正為〔超越全球指數平均值的部份,才拿20%績效費,若賠錢,代操者應一同承擔某個百分比〕,以避免代操者不將風險納入考量。你放心,這時,所謂”高手”就會另找標的,放棄這麼龜毛難搞的客戶。畢竟,所謂基金代操高手,99.99%不過是在多頭中末期,才出來招搖撞騙的不肖之徒。這是投資人拒絕的第三個理由。