本來寫了一篇,台灣投資人如何從這次金融風暴成長-您不應忽略的風險。但一直無法以比較生活的方式呈現,總覺得太過學術及生硬,正在猶豫要不要放上來。

百無聊賴時,正好轉台轉到ETtoday的「台灣向錢行」,三個名嘴,外加一個股票分析師,正好給我題材。

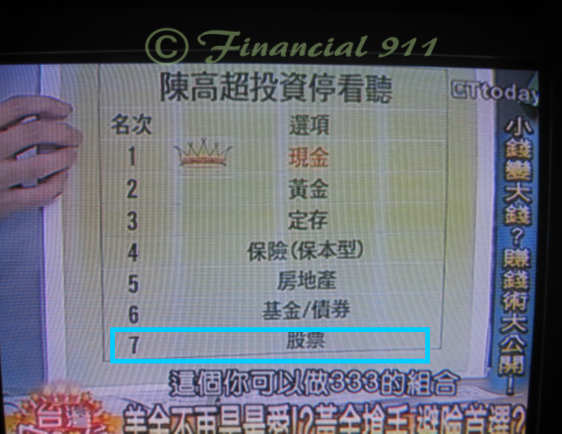

其中一個橋段,是來賓目前心目中,各類資產的優劣排序,我只來得及照到最後一位,有興趣者,可以找找youtube,看有沒有網友將它放上來。

有趣的是,大家的排序或略有差異,但最後一名,不用多說,就是股票!

還記得近一年前,在我寫愛曼牛(Emmanuelle)夢遊仙境系列時,那陣子股票、基金是當紅炸子雞,同類型節目,來賓除了各家名嘴,講得嘴角滿沫,狠賺800%的基金達人、基金年報酬二位數以上的藝人,都能侃侃而談自己獨門成功的投資術。

現在這種市場氛圍,當初"定時定額就是要堅持"的論調,當然如夢幻泡影,被人棄如敝履。在進入主題之前,先給各位一個想法:

這種節目唯一的功能,就是給大家取暖用!

今天,就算不看這個節目,大部份投資人的排序,股票基金也是最後一名。看不看,一沒有改變你的想法,二沒有營養的成份讓觀眾成長。不過這就是電視節目的積極意義,要不然,ZIQQ及大話腥聞,也不致橫霸黃金時段多年。

取暖,是說散戶投資人,需要外在、有權威的訊息,來肯定自己的作為,內生自己的信心。而「權威」來自媒體塑造的來賓形象,往往與專業無關。

去年多頭末期,起心動念買基金、股票時,要同一批人來強化自信。基金抱到現在,賠了一屁股,想改抱現金時,也得經過同樣的過程。

-------------------------------------回到主題分隔線--------------------------------------------

那麼,怎麼「健康」看投資呢。

投資的本質到底是什麼?這個問題,我猜,很多混過號子多年的高手高高手,都沒認真想過。

普羅的認知,投資,不外是低買高賣,賺個差價?

低買高賣,行話叫資本利得(Capital Gain),目標鎖定在資本利得的買入/賣出行為,應該歸類為投機,而非投資!

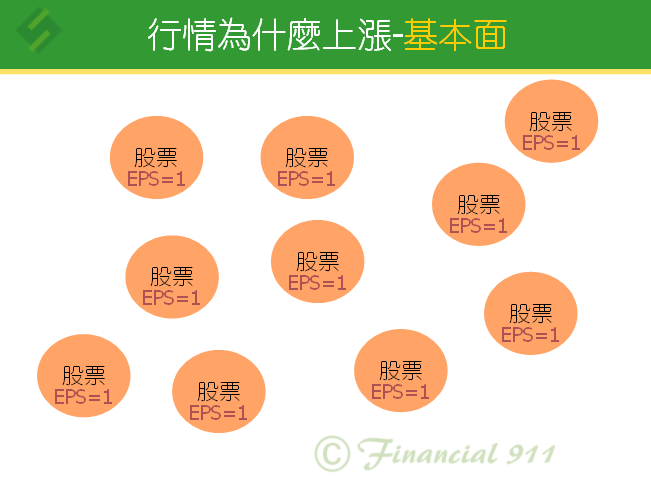

投資的本質,我用一句話來代表:

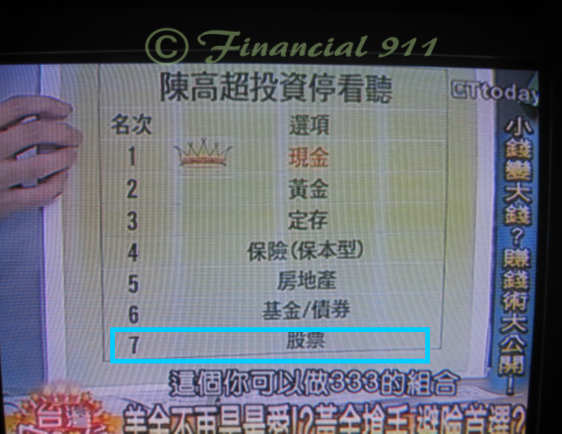

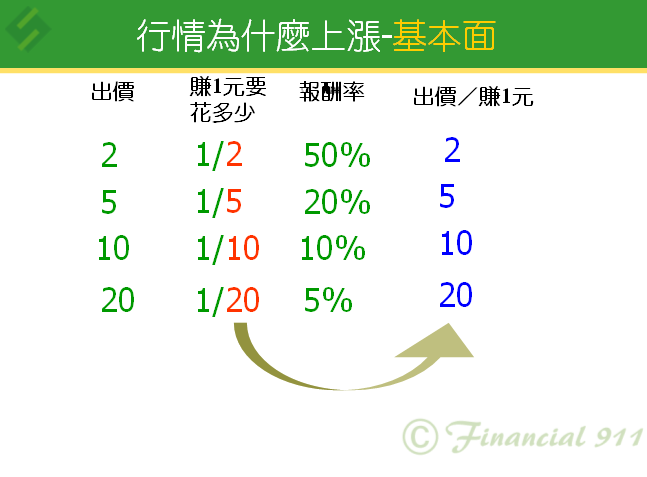

你願意花多少錢,去買賺一塊錢的機會。

如果你可以用2元,買到一個明年賺1元的機會,你的投資報酬率就是50%。

如果是用5元買到這個機會,那麼,報酬率變成20%。

10元買到,就是10%。

20元買到,變成5%。

當你可以用2元買到賺一元的機會,產生了50%的報酬,一定一大堆人跟你搶著買。於是,這個機會從2元,漲到5元,再漲到10元...一直到價格衡均。(期待的報酬,就從50%,慢慢減少到5%)

當大家算盤打得越精時,考慮的越多,就會想到:

到底這個賺一元的機會有多確定?

如果到時,打了對折,只賺到五角,如果我還能用2元買到這個機會,報酬也還有25%。

所以它在2元、5元時,買盤比較不容易猶豫。

但當”競標價格”變成20元時,萬一賺錢機會打對折,報酬可是從5%變2.5%。

如果只有2.5%,那我還要不要冒競標價格變動的風險,成天睡不安穩,還是直接放定存就好?

當”競標價格”到達這個臨界點,買盤開始猶豫,價格就達到均衡。

這就是股票投資的本質。上圖最右邊那排藍色的數字,就是本益比(PE Ratio)。

本益比,這個字眼,可能已被很多人唾棄。

只看本益比來作股票,要成功,是難如登天。但重點在那個”只”字,而不是本益比。

本益比(花多少錢買賺一元的機會),就是投資的本質。但不是行情(股價)上漲、下跌的關鍵。

股票漲不漲,如老科說的經典名句:「看是股票比笨蛋多,還是笨蛋比股票多」。

任何一個時間點,只要有人肯買,就算是爛公司的股票,也會漲!

也就是在特定一段時間內,大家可以不管一家公司到底賺多少錢,甚至如上一個金融災難--網路泡沫時,大家可以爭相購買一個,從未曾出現過盈餘的公司。那時,流行的估值方法,叫「本夢比」。

但只要時間拉得夠長,「本質」就發揮關鍵的作用。

在本質發威之前,籌碼與貨幣的相對數量,會決定股價。

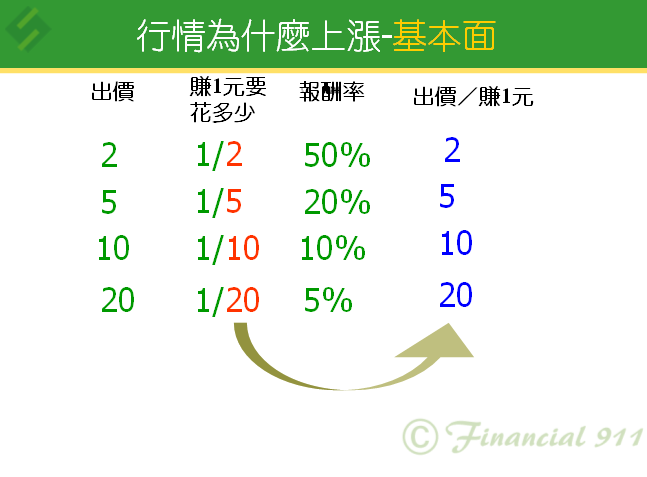

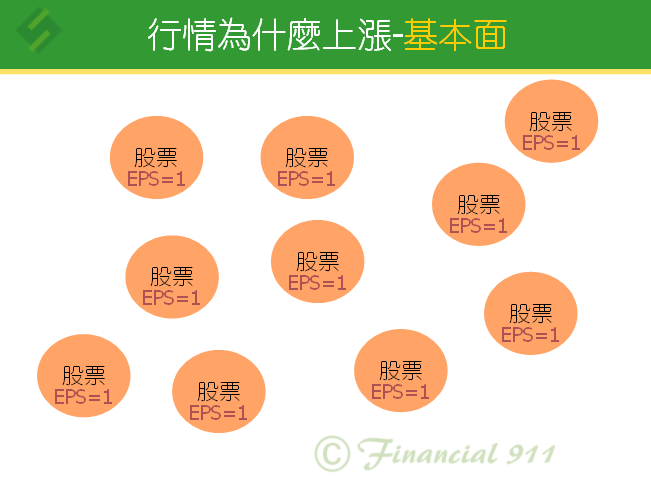

如果市場上,就只有上面這些股票(一共十支),來代表明年賺一元的十個機會。而大家全部口袋,只能拿出十元來作這類的投資。那麼,一元買一元,報酬率是100%。

可想而知,大家會想辦法另外擠一些錢出來,也許把房子拿去貸款,也許跟亞利安星球的親友週轉一下。

這時,除了原有的十元,市場上,又另外軋來了40元,總共變成五十元,去買這十個機會。一個機會分得5元,報酬也還有20%。

無論什麼方法,願意加入投資的錢,如雪片般飛來,若有一天,市場總共可以投資的金額,變成500元好了。是不是會全部投入,來買這十個機會呢?

如果是的話,那麼一個機會分得50元,報酬只剩2%。這時,可能就會有一部份錢,不願投入來買這些機會了。寧可放在床底下,或遵從「台灣向錢行」三位名嘴的建議,一個放現金,一個買黃金,最後一個買”保本的保險”(哈!天知道那是什麼!)。

到底多少錢,要放進來買「賺錢的機會」,決定在兩個因素,這就是行情全部的秘密:

貨幣供給最終決定權在各國央行,當貨幣供給多到一個程度,單純借貸需求就不那麼殷切。因為錢很多,而且到處都是!反應在貨幣時間價值(債券、定存、儲蓄險)的利率,就會越來越低。投資人早晚,願意花更多錢去買那賺一元的機會。

錢就會流到股市,「賺一元的機會」在市場上,越標越貴,本益比就變高了!於是,去年中國的整體本益比曾高達50。就是投資股票只能產生2%年報酬。

但那時,股市還是天天大漲,因為第二個因素-「投資人的心理」在作祟。

只要投資人夠樂觀,他們可以儘可能榨出現金來投標!

悲觀時(或者沒現金時),可以讓股市整體本益比低到10。(以美國股市為例)

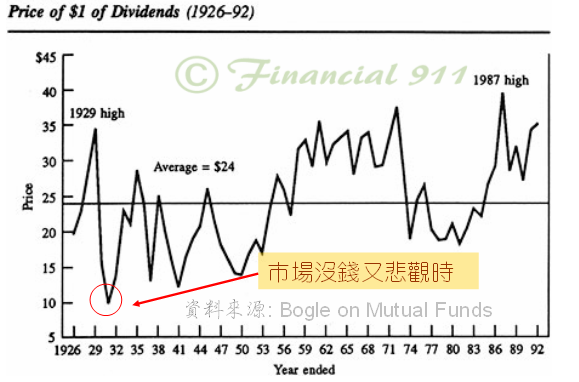

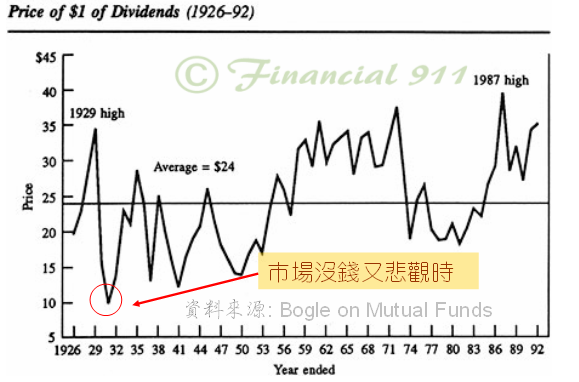

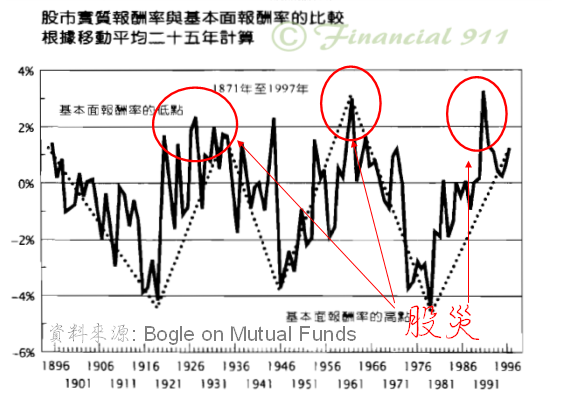

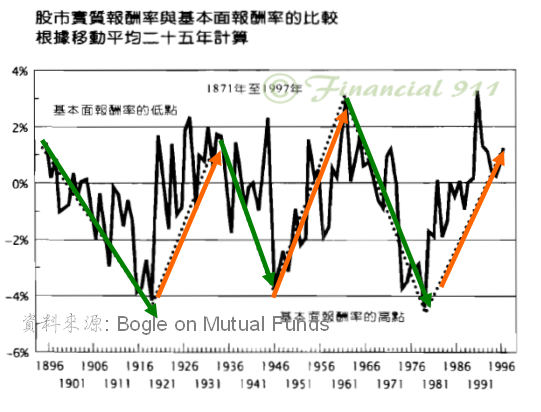

下圖為,1926至1992年,美國投資人平均花多少錢去買1美元股利。(這裏是發出來的股利,還不是上面講的每股淨利Earnings per share)

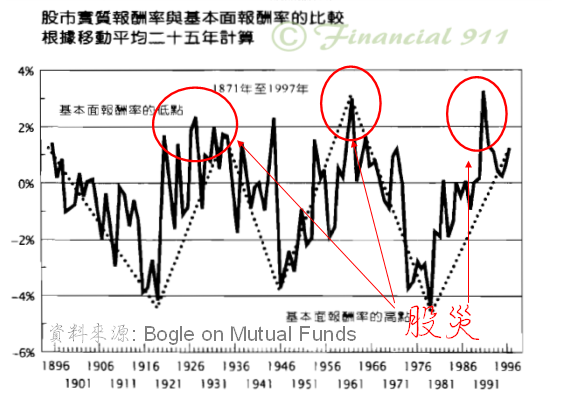

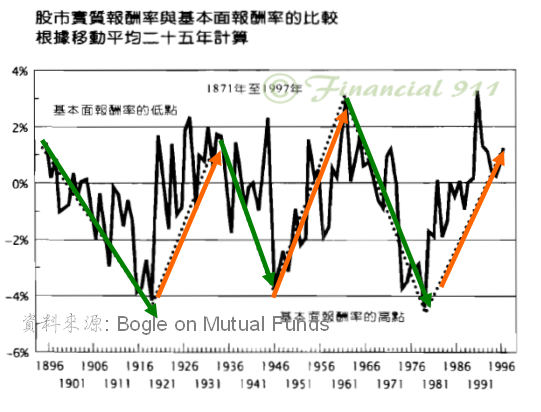

這個表,說明了我們無法僅靠本益比,來作為投資的依據,因為投資人是精神分裂的,時而樂觀得不行,有時又悲觀到極點。

太樂觀之後,就註定以股災作為終結!真是履試不爽。

據先鋒基金集團(Vanguard)創辦人Bogle的觀察,美國投資人樂觀<->悲觀的一個大循環,約十五年*。

我們或許無法去預測,投資人的心理,什麼時侯要反轉。但如果你能回歸投資的本質,那麼在去年,全球股市本益比高漲,也許就有勇氣,跟異常乖離的利潤說「不」。

泡沫,也許會長達三年五年,但有些利潤不該去賺,就是該捨。千禧年,大家搶著去賺Dot COM財,巴菲特被譏笑跟不上時代了。現在回頭看,什麼才是成熟的作法?不言自明。

鑑古知今,從歷史回頭看,現在市場氣氛是悲觀。但貨幣供給的因素,基本上是有利的(當然,那7000億要不要放出來,也得密切觀察),各國央行無所不用其極,把錢放進市場。而從央行動作,到反應在股市,多半要花半年一年以上,才會開始發酵。

要大部份投資人重捨信心,願意再踏入股市,就得更久的時間。

我無法斷言,現在是不是危機入市的時機,況且怎麼入市,又得看個人的生涯階段,及資產概況。斷無一體適用的準則可依據。

從投資的本質來觀,可以用10元、5元買到「賺一元的機會」,開始逐漸浮現了。當然,你得確定那準備賺的一元,是未來的一元,而不是去年的一元。同時也得考慮,未來幾年經濟的衰退,對那一元利潤的可能衝擊。

這就是進一步,比較細膩的思維及操作。我們留在以後探討。

此刻,希望大家的資產,託諸位名嘴之福,是以「現金」、「黃金」等型式持有,而非只是心底深切的「期望」--而現實中,卻還是以本週排行榜,倒數一二名的股票、基金等型式持有。

如果是後者,就表示過去兩年,曾經迷失在市場樂觀,但不健康的氣氛中,而未冷靜看等投資的本質。

倘若現在,你仍深陷很悲觀的氣氛中,無法發現僅以5元,就買到「賺一元」的機會。而那個機會,是你去年抱著50元現金搶著買的呢!那也是偏離了投資本質,同樣是不健康的!

寫到這裏,正好來了一則最新消息,讓我來作結尾:

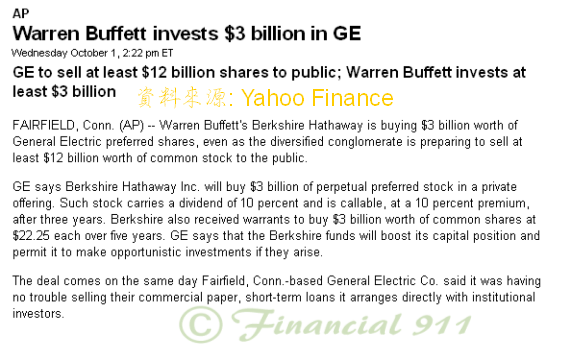

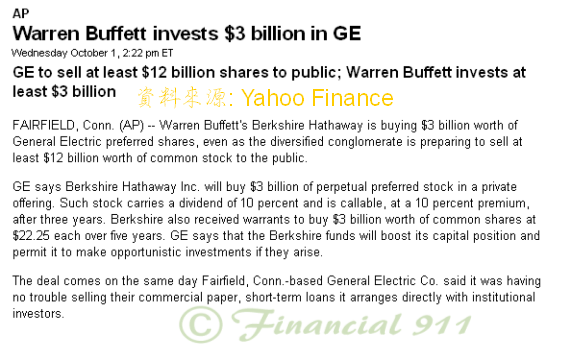

巴菲特宣佈以30億美金,入股我曾經點名財務可能有問題的GE(奇異電機)。(延伸:雷曼兄弟破產宣告!我的胡言亂語及其他)

好了,順便開始提一下投資三段論第二段-資金管理策略,巴菲特花30億在GE,好大一筆錢哦!但只佔了波克夏資產的1.1%**。如果你要學股神,可以開始用你總資產1%來投資美國股市囉!

FunP推文按這裏!

*Common Sense on Mutual Funds 中文版 P.286

**根據Yahoo Finance 公告BRK-A 2008.July的資產負債表