在理財行為中,常常聽到這樣似是而非的論點:

「如果XX銀行都倒了,那台灣也差不多了。」

「如果XX保險都倒了,那台灣也差不多了。」

XX機構,可能是某家老字號的保險公司,可以是100%官股的公營銀行。這句話隱含的意思是,XX的安全性太高,所以不用太在意它的信用風險;或者是,如果萬一它都倒了,反正大家都不用活了,也就無所謂了。

每次在討論資產配置時,我都會拿出下面這個,曾經出現在愛曼牛(Emmanuelle)夢遊仙境—牛市旁的幻象與騙局(六)中的表:

上表代表銀行業風控系統中,對信用評等與倒閉機率關係的定義。

昨天在新聞挖挖哇中,聽到于美人說:連信用評等XXX的都倒了,真是太可怕(難以置信)。以專業的角度,這有什麼奇怪的?

信用評等三個A,當然也有倒閉的機會!

以前不容易講授”信用風險”這個觀念,但在今天這個時點,大家應該是感同身受(或者已受?)。

再誇張一點講,你要不要開始認真考慮,新台幣在你有生之年消失的可能性?

成熟的投資人,要把『什麼事都有可能發生』的觀念,時時刻刻放在心上。但不表示,我們要每天担驚受怕,憑什麼不用惶恐度日?憑我們了解金融市場生態,及作好資產配置這件事。

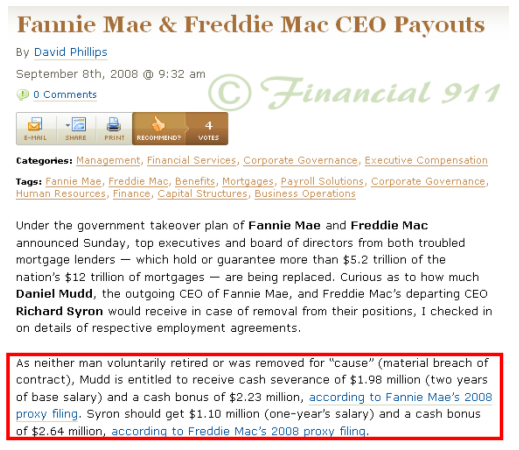

那些曾經說過,AIG那麼大,如果它都會倒,就XXOO的人,這個月可能就真的OOXX了。所以,絕沒有看到大招牌、看到老公司,就可以不加思索審查,將一生努力成果,斷然投入這回事。

(謎之音:不要再囉嗦了,趕快進入主題吧!)

(九一一:OKOK!)

- 無論在那個國家,金融機關都是特許行業,要經營銀行、證券公司、保險公司、投信公司...都要領有執照才能經營。(License to Kill?)

- 為什麼是特許行業?因為各國政府想保護投資大眾。(至少是試圖保護啦!)

- 我們往來的金融機關或從業人員,是否合法註冊或領有執照,不代表你的存款或投資,一定有保障。但沒有,肯定沒有保障。(各國金管單位,請看最下面的註)

- 與合法註冊的機構往來有兩種好處:一來有特定的保護機制,二來,出事時,可以找政府吵架!

- 特定的保護機制:例:在台灣的銀行存款,受存保條例的保護。因為現在的存保,不再是強制加保,保不保由銀行自己決定。所以在台灣存款,請認明這個標誌:

(至於吵不吵得贏,能不能得到賠償,煩請直接連絡劉先生!通常透過立法委員大人去連絡,效果更佳!先決條件是,劉先生沒有忙著處理”ㄋ ㄞ ˇ ㄐ一ㄥ ”的事)

- 存款的部份,在有參加存保的合法銀行,150萬以下的部份,只要中華民國政府不倒,幾乎沒有差別。

- 超過的部份,如果要改用子女名義存放,請小心國稅局找你要贈與稅!

- 否則,請評估多出的利息,是否足以彌補它,可能倒閉賴皮的機率。以下面兩家銀行,一年期定期儲蓄存款利率比較,一百萬本金,一年差1400元(多吃一頓飯),一千萬差14000(多去一趟香港)。值不值得自己衡量:

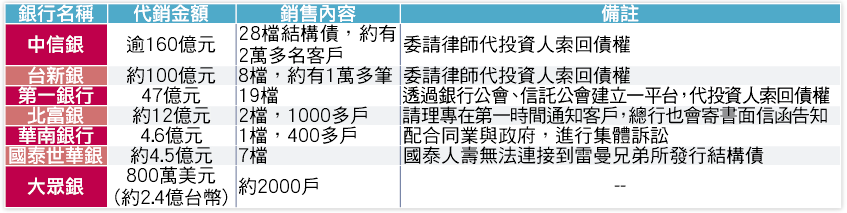

- 投資的部份,無論是基金、連動債,都不在存保範圍內,就得小心一點。這部份,銀行的角色只是通路而已,投資人面對這類商品,選擇基金公司(或發行機構,保證機構)比選擇銀行(通路)更重要。這點,自從雷曼破產後,大家終於搞懂了!

- 當然,同樣的基金或連動債,通路不同,有時也有一點差異。要怎麼選呢?我很主觀的看法,上次雙卡風暴榜上有名,這次連動債事件,也竄昇排行榜前幾名的,就少往來囉!(延伸閱讀:今周刊專題--理財、謊言、大黑幕(一場1兆2000億的投資陷阱)(連動債))

- 一家鼓勵沒有收入的學生,去借20%循環利息的銀行,能怎麼善盡為投資人把關責任呢?

Funp推文按這裏:http://funp.com/t411945

註:

台灣最高金管單位是金管會。

美國是SEC(證券暨交易所委員會)及FED(聯邦準備理事會)。

香港是金融管理局(銀行業務)及證監會(證券及期貨事務監察委員會)。

您往來的金融機關或從業人員,是否合法註冊或領有執照,都可以在上述機關查得,或找到方法查詢。