投資既然是買進未來的現金流,就應選擇有競爭力,不輕易被市場淘汱,可以長期為股東帶來淨利的公司,然後長期持有。

這裏只有兩個動作:

對應的兩「力」,則是:

- 選股的能力

- 耐心持有的毅力

##ReadMore##

我在最近幾篇的文章,已經表達了我認為非專業投資人選股難度極高的看法,當然有人會有不同看法,但我提供「時間成本」的概念,請大家思索這個問題。(相關閱讀:小明財報異想天開的感想及補充、台灣投資人如何從這次金融風暴成長-非專業投資人的自處之道(上))

如果自認不會、或者不願花時間選股,那麼,持有整個大盤,就是一個好主意。

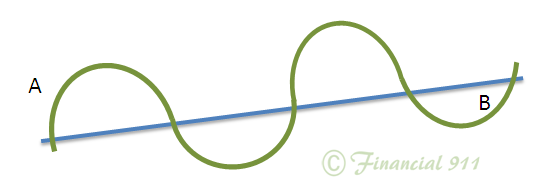

統計上,股市帶給投資人9%-10%的

現實上,指數的漲跌,是不可能如此平滑穩定。

其中,有不同產業各自的景氣循環,與整體經濟的循環起伏:

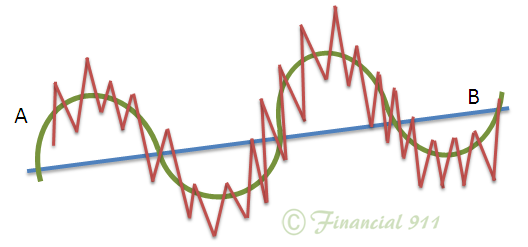

若再加上,投資人(包含投機人)的情緒波動影響下的買賣超,就成了股價走勢:

因此,一個自認沒有選股能力的非專業投資人,自然不用奢求掌握總體經濟的起伏,更不用說個別產業的景氣循環。那麼,怎麼平準成本,只求掌握圖中那條藍色穩定向上的線?

顯然,分散投入的時間點,是一個好方法。

對非專業投資人來說,來自專業的現金結餘,不管是每月,還是每季,也同樣是分批流入。

這兩者結合起來,就會發現定期定額是個很適當的方式。

那麼,定期定額要投入什麼標的呢?為了分散個別公司風險,只承擔整個大盤的系統風險,在過去,共同基金就是一個好的選擇。

而現在,以更低成本更貼近大盤的被動管理式指數型基金及ETF,已經相當普遍,更是非專業投資人的好選擇。

由於分散投入,有時在市場買超時進場,有時在大家都會悲觀時買進,次數一多,就會有平準的效果。如果投資人能夠無限期的持有,那就肯定可以獲得整體指數的報酬,自人類有交易所開始的統計,就是名目9-10%的年化報酬。

可惜,我們不可能無限期的持有,對大部份人來說,若20歲開始工作,到70歲退休好了,也頂多是50年。

誰都不能保證,你退休前一年,會不會發生這次這樣的風暴,將一輩子的儲備一下子打了對折還多。

所以,隨著接近退休(或用錢時機),就要逐年作資產類別的再調整(Re-balancing)。也就是說,理論上長期的持有的9-10%名目年化報酬,勢必經過調整,至於調整多少?是往上調還是往下調?我留待以後探討。

重點是,能夠長期堅持的投資人,到底有多少?

就過去兩年的經驗來看,2007年底以前,市場蜂湧解約定存去買拉美、能源、農產,因為那時媒體要不是主張,全球耕地不足,生質能源需求殷切,就是報導在金磚四國等新興市場帶動下,原油供給將在可見的未來枯竭,替代能源正夯,原油一桶上看300。

身邊同事朋友,一個個股票基金賺到笑呵呵,能忍住不被影響而跟著投入,肯定是少數。

再談大約二週前後吧,當台股開始利空不跌,指數越墊越高,我在非凡一天可以聽到幾十次(不誇張!)的「無基之彈」,等到現在一路「無基」的「彈」到五千點關卡,才一堆急單效應、家電下鄉的利多理由支持。放空的其實被軋得吱吱叫,不敢入場還是堅持「這次跟以前不一樣啊」。

黃金700時不買,現在快1000了,又因為金融海嘯經濟百年大蕭條,全球央行狂倒貨幣通膨陰影揮之不去的理由下,決定為了抗通膨的買進黃金。市場的氛圍,媒體的焦點信手捻來,又滿是類似像吉姆羅傑斯上看黃金2500的報導。

所以我說,市場上,

原本

一個真正的投資人,除了要有毅力與恆心,還要能在市場熱絡失控時,冷靜自處。在市場冷冽荒蕪時,還能怡然有定見。兩種狀況,他都要能不被週邊氛圍干擾,因此註定孤寂。

有多孤寂?像這麼孤寂:

(待續)

5 意見:

最後一句:註定孤寂,真是台灣投資人的最佳寫照,同時就是因為孤寂,就是因為指數化投資還是少數,所以這正給被動式投資人絕佳的機會,如果大家(90%以上)都使用指數化投資,那麼屆時或許有許多股票長期存在高的book-to-market ratio(淨值市價比),反而讓少數的主動式投資人有機會獲取超額報酬呢,不過我私心的期望,還是不要有太多的指數化投資人才好,讓指數化投資人長期能獲得經濟成長所帶來的資產增值.

奇怪,留言沒有成功,要重寫一次:((((

well, 我想最大的問題, 是很多人沒分清楚自己是在投"資"還是投"機", 閣主的概念不錯, 不過最近開始懷疑"大盤一定是向上的"的這句話的正確性, 舉個眾所週知的例子, 如果你從80年代開始投資日本ETF(如果有的話), 到現在還在賠錢, 人生有多少個30年可以和它這樣慢慢耗? 當然可以用資產分配來回答這個問題, 但是, 該怎麼分配, 期待閣主的新文來說明

1.Jack真是認真的顧問啊,你的客戶真幸福

2.這點也是我準備要談的! 請期待!

真令人期待,日本基金從歷史高點下要?年才能解套,這個常聽人拿來說嘴的話題,期待版大的解答中

張貼留言