在保險原理一文中,有這樣的敍述:

保險的發明,基於人類的仁愛精神。

一萬個人,平均一年之中,有2人身故,則每人每年出2000元,可對身故者,提供1000萬的財務保障。這就是最基本的保險原理。

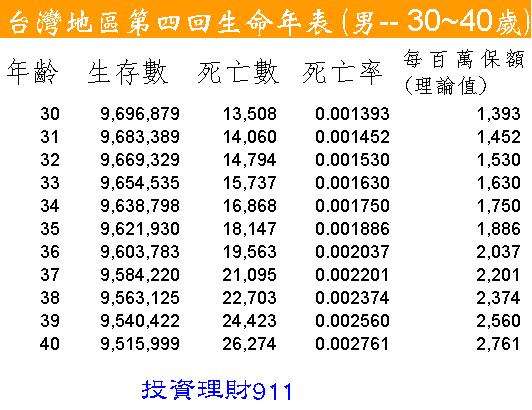

當然,以上數字是純假設,用來提醒我們作保險規劃時,要切記保險的核心價值。現在,讓我們來看真實的數字:(下表是目前台灣壽險業者計算保費所用的第四回生命年表,其中節錄出來"男性,30-40歲"的部份)

實際計算保險費率是很複雜的,這裏不打算變成數學補習班,或精算師訓練所。但保費的計算基礎,就是看那個族群(性別+年齡)的人,一年死亡率多少而訂。

比如上表最後一行,四十歲男性,年初有9,515,999年,整年會有26,274身故。那麼,對這群人來說,每買一元保障,就應付出0.002761元(死亡率)。乘以100萬,就是買一百萬保障,應該付出的”危險保費”,四十歲男性為2761元/年。

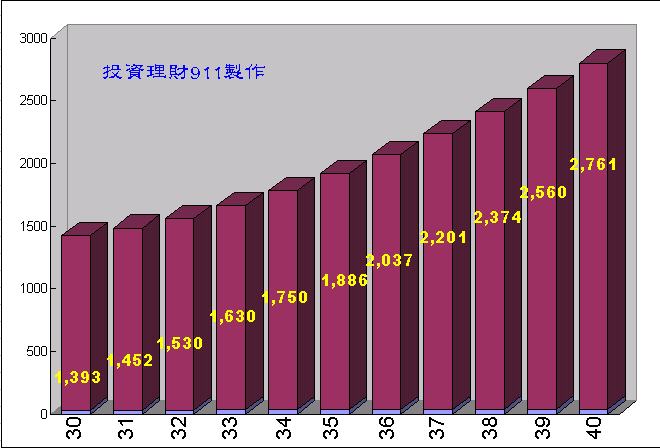

我們以一百萬保障為標準,可以算得30歲至40歲男性應付的危險保費如下表:

如果有一年期的定期壽險,那麼:

30歲男生要花1,393買一百萬保障

31歲男生要花1,452買一百萬保障

32歲男生要花1,530買一百萬保障

....以此類推。

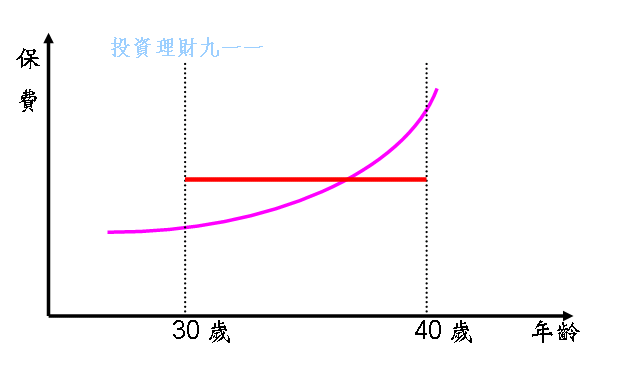

但如果30歲男性一次要買個十年,作足30-40年的保障呢?保險公司就不會跟你一年調一次保費,它會弄成每年都讓你繳一樣的費用。為什麼一定要弄成每年一樣呢?

每年保費不一樣,要對客戶逐一解釋十個數字,不如用一個數字十年不變來得乾脆。

十個數字還越來越貴,客戶會懷疑是否被坑,不利成交。

那怎麼弄成十年同一個數字?

粉紅色那條上彎曲線,是依照生命表中,不同年齡的死亡率,計算出來的費用。紅色那條水平直線,是十年期定期險的平準保費。

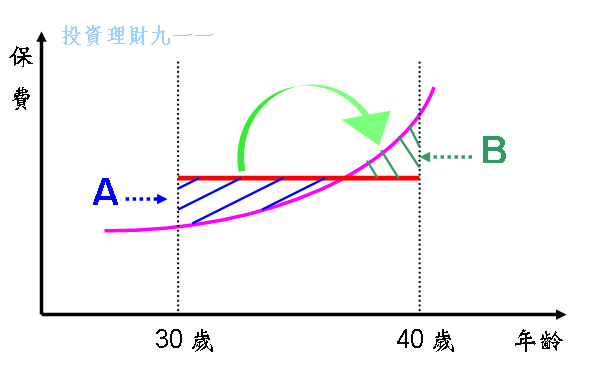

在紛紅曲線,與紅色水平線交叉點之前,是保險公司”超收”了保費。交叉點之後,就”短收”了。(不足以支應理論的危險保費)

所以要以A來補B。

A是超收的部份,B是後來要補足的部份。

但A不等於B哦!

因為A是前收,錢是會生小錢的,所以應該是:

AX 利率 = B

以絕對金額來看,A一定小於B。至於公式中的利率,就稱作保單的預定利率。至於預定利率的高低,大約就是定存利率(在美國是美國國庫券)。目前約在2.75%-3%附近。

白話解釋:

保戶多存了A在保險公司那裏,保險公司給的報酬率,大約跟定存差不多,準備用來補年紀大時,更貴的保費。

這就是定期壽險囉!

延伸思考(一):

如果我認為我運用資金的本事比定存高,我只想每年每年繳”危險保費”,可能嗎?

投資型保單就是這種思維下的產品。 (將另文介紹)

延伸思考(二):

對一個三十歲男性,如果要買十年期,一百萬的定期險,實際上的年繳保費是多少? (猜一猜囉)

答案改天再PO,今天先休息。

2 意見:

不好意思, 爬文到這, 然後在本blog左翻右看, 本篇最後兩個延伸思考好像沒看到答岸, 可否請台主明示...^^;;

不好意思...我也忘了曾經開過這個支票

原來,這是個芭樂票充斥的BLOG

找時間再補

強調一下,這裏講的投資型保單,是最基本最原始的投資型保單,而不是包裝成保單的投資商品(如連動債保單)

張貼留言