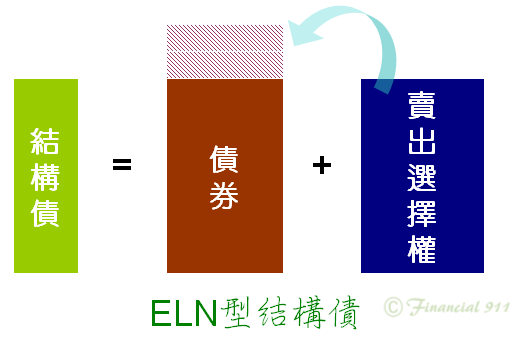

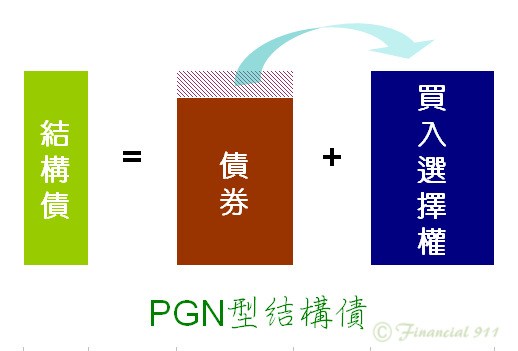

本部落格開始談連動債的第二篇:我很美,但是我不溫柔--投資理財911論連動債(組成結構,兩大類別)中,談到常見的連動債兩大類別,分別為PGN及ELN。

其中,秀了兩張圖:

PGN就是犧牲債券利息(貨幣時間價值),去買股票或指數的選擇權,以換取漲跌的可能獲利。拿利息去買CALL就是賭它漲,買PUT就是賭它跌。CALL、PUT兩邊都買,就是漲跌都要賺!所以上圖那個箭頭方向,應該很清楚它代表什麼了。

這篇我們來學著DIY一個ELN結構債!

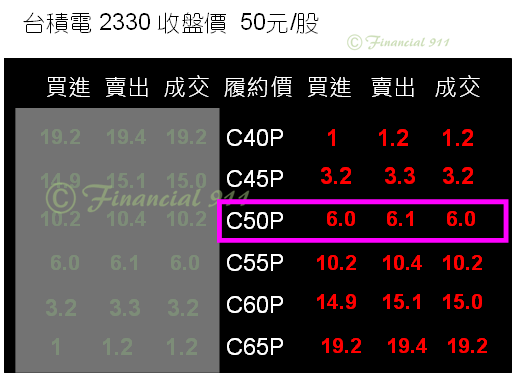

今天台積電現貨收盤價是50,而其一年後到期的50PUT(履約價在50的賣權),市場成交價是6。*

而我們假設它跟股票一樣,一點代表一千元,六點共6千元。**

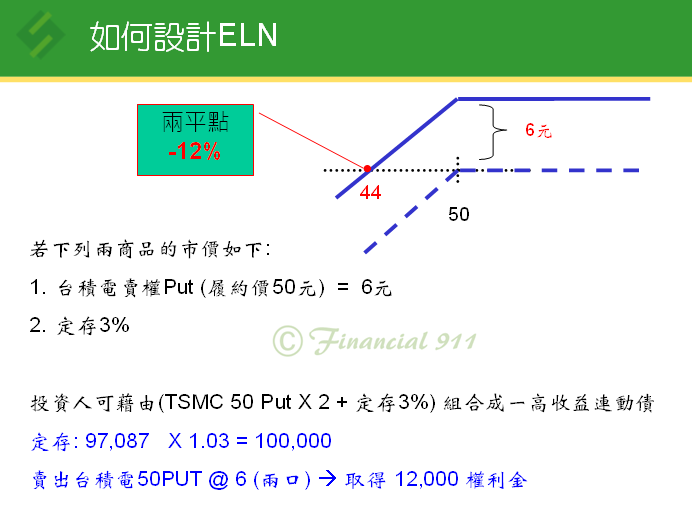

投資人有十萬現金在手上,若存於利率3%的定存,一年後,我們將拿回103,000元。

投資人不滿3千元的獲利,寧可承擔更大的風險,去換取更高的收益。

於是,他將97,087存於3%定存;另外在市場上,賣出兩口台積電50PUT,收取6,000X2 = 12,000的權利金。

於是,他成功的將原本的3,000(3%)收益,變成可期待的12,000(12%)。但多承擔了台積電價格往下的風險。

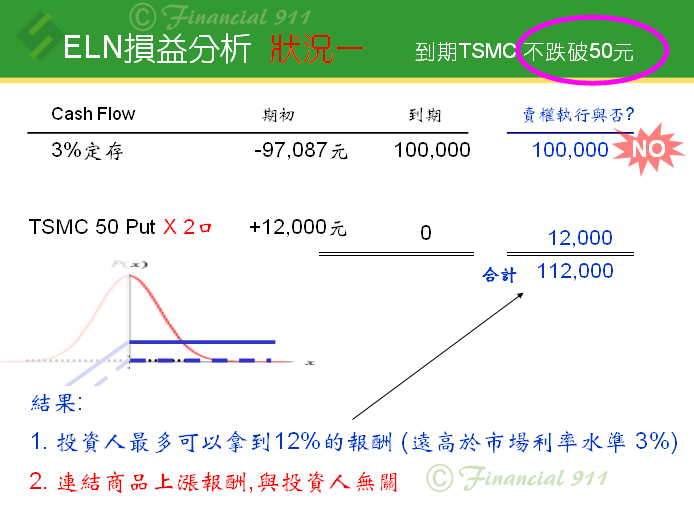

一年後,投資人面臨兩種狀況,其一,親愛的,我把定存利息放大四倍了!

看起來很完美,原本3千一年的利息錢,被放大了四倍。但真的那麼完美嗎?

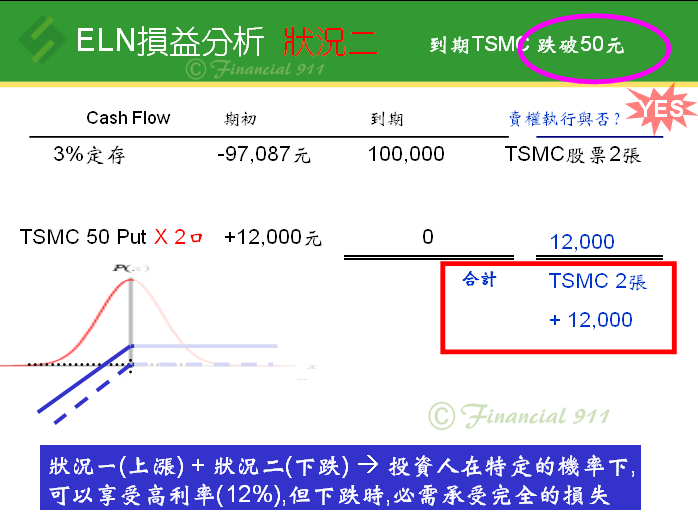

狀況二:

當標的物跌破履約價時,當初付你12,000權利金的買家(PUT BUYER),一定要求你履行當初承諾,用50元/股的價格,買回台積電(他賣你,你給錢,他給台積電)。因為此時,台積電的市場只剩30元/股。你就必須拿著定存到期拿到的100,000,按當初約定買回目前市場,僅剩60,000的台積電股票兩張(共2千股)。

你拿回兩張台積電股票,及當初拿到的12,000權利金,合算現值共72,000。

以投資報酬率來看,賠了28%。

下表為台積電漲跌,對ELN連動債投資人報酬的影響:

這就是高收益(ELN)連動債的類型囉!

前兩三年在台灣出售的連動債,多屬這一類。

*此為假設案例

**實際上,台灣個股選擇權一點代表5千元。若要利用它與現貨避險,要1/5。

0 意見:

張貼留言