上次在”黃金ETF"一文中,提到了四支跟黃金有關的ETF。

該文大略將四支分成兩類,一類直接持有黃金現貨,另一類則透過不同方式,對黃金價格形成連結。

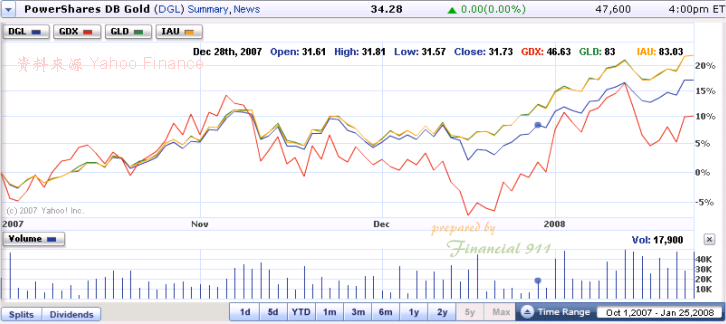

其中,代碼GDX的ETF(下兩圖紅線部份),與傳統共同基金的方式相仿,以持有黃金相關產業的上市公司,作為與黃金價格的連結方式。這種方式有可能產生與黃金價格相左的走勢,相關性自然較低。見下圖:(延伸閱讀:油價高漲,能源基金不漲反跌?)

學理上,市場發行ETF,將對其連結市場價格(Underlying Market),有助漲助跌的效果。要了解其中原理,得從Delta著手。本Blog一向以一般投資人為目標,盡量少論太學理的東西。雖然,我總是覺得還是不夠深入淺出,要多改善,XD。

不過我們來看個市場實例:

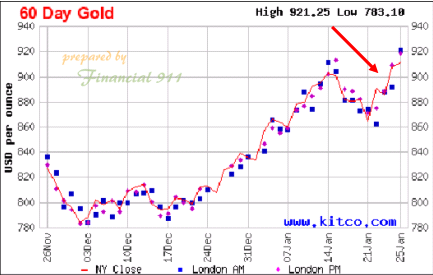

代碼GLD的streetTracks Gold Trust,本月十五日(週二)因應投資人贖回,對市場賣出了21.51噸的黃金現貨,約六億多美金。消息公佈當下,再造成黃金期貨下跌3%。來看一下過去60天黃金現貨價格。

隨著傳統衍生性商品(期貨、選擇權、交換)、ETF、結構型商品...等,用不同方式連結現貨價格新興金融工具的蓬勃發展,我們可以發現,不論個別股票或指數,波動的程度都有變大的趨勢。一些過去有效的操作指標,也一一失效。過去半年台股市場,傳說有不少中實戶遭受重創,可能跟這點有關。雖然我沒有統計數字可以證明,但可以確定的是,對非專業投資人而言,操作難度一定是越來越高。

我向來反對非專業投資人參與衍生性商品,有時,最簡單最陽春的方法,就是最好的策略:定時定額參與指數。

衍生性商品,對非專業投資人的積極意義,在於當累積的部位達到一定規模時,可以犧牲一點潛在獲利,利用選擇權來控制某個期間的最大損失。

我們下一篇來舉個有數字的實例吧。

0 意見:

張貼留言